U jedné známé firmy poskytující finanční poradenství jsme si s manželkou nechali vypracovat finanční plán. V současné době jsme závislí pouze na příjmu manželky (cca 80 tis. Kč/měsíc), máme hypotéku. Doporučili nám otevřít následující produkty: penzijní připojištění moje a manželky (kadý 500 Kč), investiční životní pojištění Aegon Live Invest (1700 a 1200 Kč), úrazové pojištění pro oba (340 Kč), Rentier Invest (každý 2000 Kč, linie 1). Rád bych věděl, jestli není mé investiční ŽP poněkud zbytečné a zda je dobré u manželky přejít z ŽP Flexi Čs. spořitelny na Aegon Live Invest.

Pokud příjem do rodiny zajišťuje skutečně pouze manželka, jeví se Vaše pojištění opravdu jako diskutabilní. Pojištění slouží pro zajištění rodiny v případě výpadku příjmů a v této chvíli žádný nehrozí. Vím jen o jednom argumentu v jeho prospěch v takovém případě: budete-li se chtít pojistit později, až část příjmů budete zajišťovat i Vy, nemusíte splňovat zdravotní požadavky pojišťovny a ona Vás do pojištění nepřijme. Dle mého názoru je však tento přístup poněkud paranoidní a obsahuje dvě úskalí: v současné chvíli nevíte, jaké pojistné částky sjednat - ty totiž závisí právě na výši Vašeho příjmu, a budete-li chtít v budoucnosti pojistné částky zvýšit, stojíte znovu před problémem zdravotní způsobilosti; a za druhé, nyní platíte pojistné zcela zbytečně, tyto peníze je možno využít efektivněji.

Většinou není rozumné měnit životní pojištění bez vážného důvodu. Jedná se totiž o dlouhodobý produkt, jehož poplatky jsou soustředěny do prvních let trvání pojištění. Změna tedy vždy znamená určitou ztrátu, kterou je možno akceptovat, jen pokud tím pro vás vznikne významná výhoda. V tomto případě byste si pořídili trochu renomovanější značku firmy a to je vše. Daleko důležitější než dobré jméno pojistného ústavu (pokud máte pojistku u solidní firmy, kteréžto označení Česká spořitelna nesporně splňuje) je výše jednotlivých pojistných částek pro případ smrti, invalidity a náhrady příjmů. Pakliže odpovídají manželčinu příjmu, je všechno v pořádku. Jestli ne, je možno to změnit v rámci stávajícího pojištění (Flexi je flexibilní produkt a dá se s ním do určité míry manipulovat). Kdyby na to současná pojistka nestačila, pak je možno chybějící položky dopojistit dalším pojištěním (třeba od Aegonu). Pokud mohu odhadnout z výše pojistného a výše příjmu, pak se úrazové pojištění manželky na první pohled jeví jako nedostatečné.

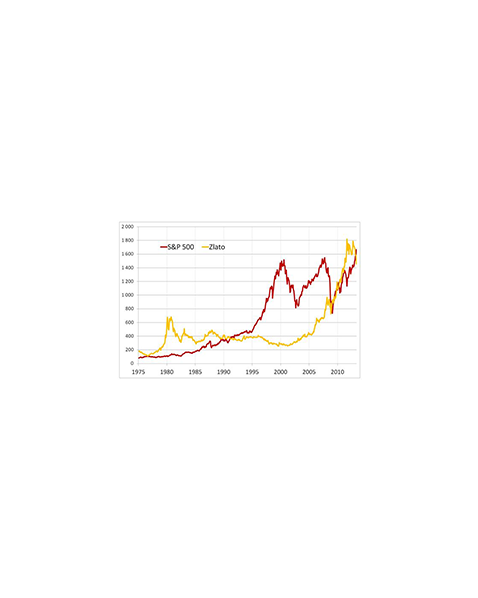

K výši plateb na jednotlivé produkty se nemohu vyjádřit, protože neznám celkovou situaci, z níž modelace vychází. Každopádně je rozumné, že plán obsahuje kromě zajištění i složky směřující k finanční nezávislosti, zejména Rentier Invest. Tento produkt funguje na bázi fondů životního cyklu a podle zkracujícího se investičního horizontu snižuje podíl agresivnějších složek (viz diagram). Dle mého názoru se však portfolio od linie 5 stává příliš defenzivním. Proto by bylo vhodné doplnit uvedený produkt běžnými fondovými investicemi, kdy je možno samostatně řídit poměr dluhopisové a akciové složky.

Nejdůležitější však jsou vzájemné poměry jednotlivých složek a celková výše investic. Ta se mi jeví, vzhledem k příjmu, z hlediska budoucí finanční nezávislosti jako nedostatečná. Budete-li si přát podrobnější analýzu, neváhejte mne kontaktovat.